解读|亚马逊欧/日/中东/墨西哥多国合规政策及解决方案!

2/亚马逊合规官方工具助力轻松合规

3/亚马逊各大合规政策及解决方案

- 欧洲站合规政策及解决方案

- 日本站合规政策及解决方案

- 中东站合规政策及解决方案

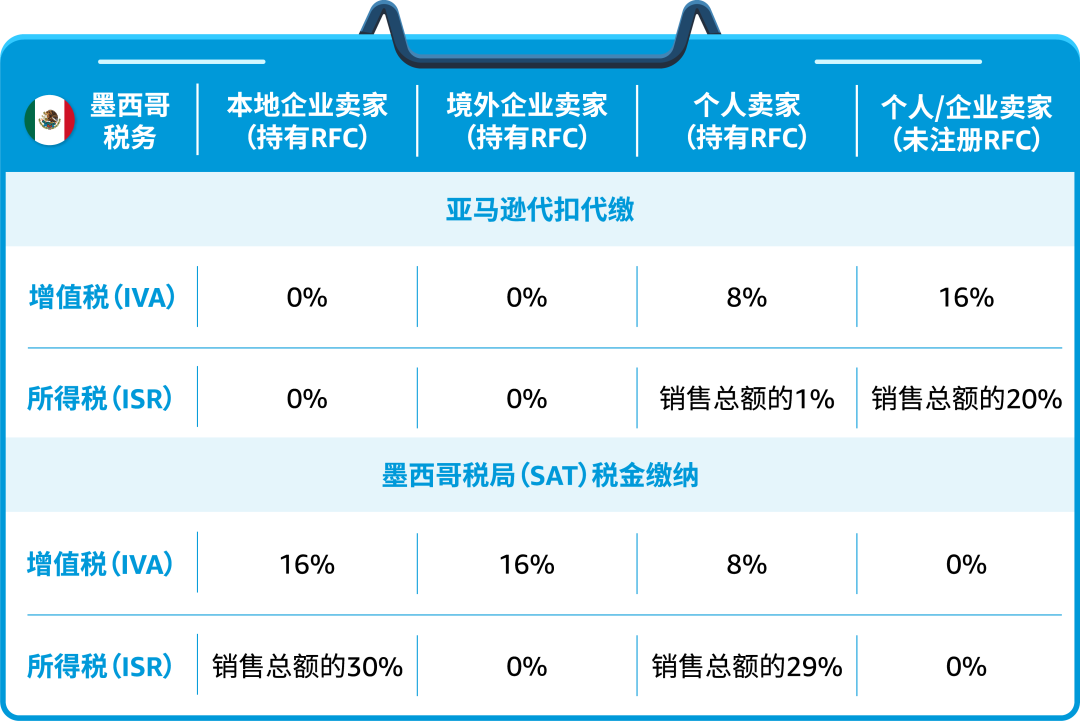

- 墨西哥站合规政策及解决方案

●在德国和法国实行的生产者责任延伸(EPR)政策,卖家需要根据所售卖的商品类型和品牌,注册相应的生产者责任延伸注册号,并向亚马逊提交,通过验证后,才能继续售卖;

●如果您在欧洲售卖一些特定的品类(如玩具、珠宝等),还需履行欧洲产品合规要求,进行产品安全检测。

助力轻松合规

您只需要选择出发国、目的国、商品类型,即可查看对应合规要求。2023年“合规性参考”工具还将新增“生产者责任延伸(EPR)”和“欧盟商品安全法规(GP)”等合规政策介绍,可选目的国也将扩展至更多站点。

- 税务合规:欧盟和英国站卖家均需注册欧洲增值税(VAT)税号;

- 环境合规:德国和法国站卖家需根据所售卖商品类型,注册生产者责任延伸制(EPR);

- 商业安全:欧盟站点卖家需符合欧盟商品安全法规(GP);

- 商品安全:欧盟站点卖家还需遵守欧盟通用产品安全法规(GPSR)。

●向企业买家销售商品,必须注册VAT。

如果您的仓储在德国,售往他国的商品均从德国仓储发货,那么只需注册德国VAT即可。

德国站和法国站卖家需注意,有多个商品分类的亚马逊措施已经或即将生效:

● 法国站:共涉及15个类目,若未提供有效注册号,将由亚马逊代扣代缴代表您向合格的生产者责任组织支付相应的EPR环保款项。

如果您销售的商品带有CE标志,并且是在欧盟境外制造的,那么您需要确保:

● 您带有CE标志的商品贴有负责人的联系信息。此类标签可以贴在商品、商品包装、包裹或随附文件上。

亚马逊生产者责任延伸服务(ACES)✦✦

您也可复制以下链接至浏览器,登录亚马逊卖家平台,了解更多详情并立即开始注册: 链接

概括而言,亚马逊日本站的中国卖家,需要申请JCT注册号,才能给有发票抵扣需求的企业买家开具合规发票。

因此,卖家需要完成以下操作:

●在2023年3月31日前及时向日本国税厅提交JCT注册申请,以便在新政生效前获得JCT注册号;

●获得JCT注册号后,及时上传至亚马逊卖家平台。

亚马逊推出了亚马逊服务提供商网络(SPN)*,通过严格的评估体系精挑细选服务商,并定期对其进行测评,确保其服务质量始终维持较高的水平,从而方便您更快搜寻靠谱、高质量、高性价比、价格合理的第三方税务服务商,以获取税务合规帮助。

沙特税局官网仅提供阿拉伯语服务,且需要当地手机号收取验证码,因此,亚马逊建议您委托税代进行注册。

中东站VAT注册限时优惠✦✦

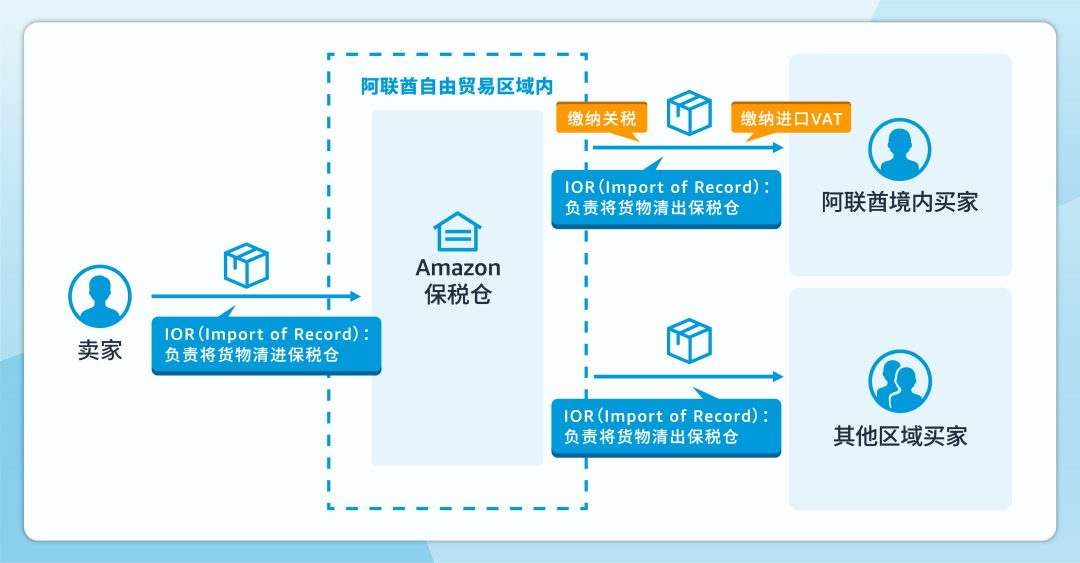

亚马逊阿联酋自由贸易区FBA项目✦✦

亚马逊在阿联酋自由贸易区建立了保税仓,参与项目后,您只需负责将商品从国内发货至阿联酋保税仓,由亚马逊负责管理目的地仓储并配送至买家手中,而不会触发本地VAT义务,因此您无需注册VAT税号。

●尾程派送由亚马逊物流(FBA)负责,保证派送时效;

●集合亚马逊物流(FBA)运输优势,卖家无需担心退换货服务,确保中东消费者的良好购物体验。

本篇文章来源于微信公众号: 亚马逊全球开店