Shopify销售税答疑解惑。

为了减少卖家在Shopify税收设置和报税方面的困惑,本文将对Shopify销售税的工作方式进行分析。

Shopify商店收取销售税的基本知识

在了解Shopify销售税之前,你首先需要了解一些税法。这些规定将影响你如何设置税收和报税。

1、你需要获得销售税许可证

Economic Nexus是针对在美国的州没有实体的公司的税法,这些公司在网上销售产品。每个州有针对卖家设置相应的纳税门槛,在大多数州,销售税起征点为年销售额10万美元或200笔交易,各州的这一基准会每年进行设置。

当你达到某个州的征税门槛后,你需要注册销售税许可证。在注册之前,请你访问美国财政部网站查看你所在州的规定(例如,是否需要续签)。

不同州的销售税许可证名称不同(例如税收许可证、卖家许可证等),但注册过程都几乎相同,而且在大多数州,你可以免费注册销售税许可证。

具体步骤如下:

- 注册你的公司和公司名称。

- 如果需要,请通过IRS(美国国税局)申请联邦税号(EIN)。

- 填写注册表格,该表格通常会询问你的公司类型、公司成立时间以及你的联系信息。

即使你仅在线上销售产品,你仍需要获得销售税许可证。在你开展业务的每个州或拥有某种实体的各州都需要一张许可证。例如,如果你的公司注册地位于A州,但库存在B州,那么你就需要两个州的许可证。

2、并非所有州都要求你收取销售税

目前,美国有45个州和华盛顿特区要求电商卖家根据“Economic Nexus”收取销售税。Shopify销售税设置之所以复杂,是因为费率和有关规定因州而异。

3、汇款频率因州而异

税收汇款是指将你收取的销售税上交给IRS的过程,这在各州之间也有所不同。一旦注册了销售税许可证,你就必须每月、每季度或每年缴纳所收取的税款。上缴频率取决于每个州的规定而有所不同。

4、销售税分两种

根据你所在的州的不同,销售税的计算方式分以下两种:

按照目的地基准(Destination-basis):Shopify销售税是根据每个客户所在的位置计算的。如果你在俄亥俄州将产品卖给犹他州的客户,则销售税是根据俄亥俄州的税率计算的。

按照来源地基准(Origin-basis):Shopify销售税是根据你所在的位置计算的。如果你在密歇根州向缅因州的客户出售产品,则销售税将基于缅因州的税率计算。

以下各州使用来源地税制:

- 亚利桑那州

- 加利福尼亚州

- 伊利诺伊州

- 密西西比州

- 密苏里州

- 新墨西哥州

- 俄亥俄州

- 宾夕法尼亚州

- 田纳西州

- 德州

- 犹他州

- 维吉尼亚州

如何为Shopify商店设置销售税

在开始收取Shopify销售税之前,你需要进行设置。这可能也是你在设置商店中较为耗时的一个步骤,因为有太多的变量可能会引起混乱。

以下为入门级的简化版本:

步骤1:设置运送区域

由于各州和城市都有自己的税率,因此请你为每个州创建一个运输区域。如果你处于按照目的地基准计算销售税的状态,那么则此功能将特别有用。

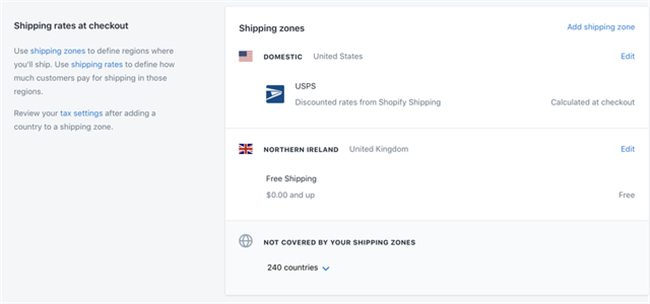

创建运送区域的操作路径:点击“设置”→“运输”→“运送区域”→“添加运送区域”:

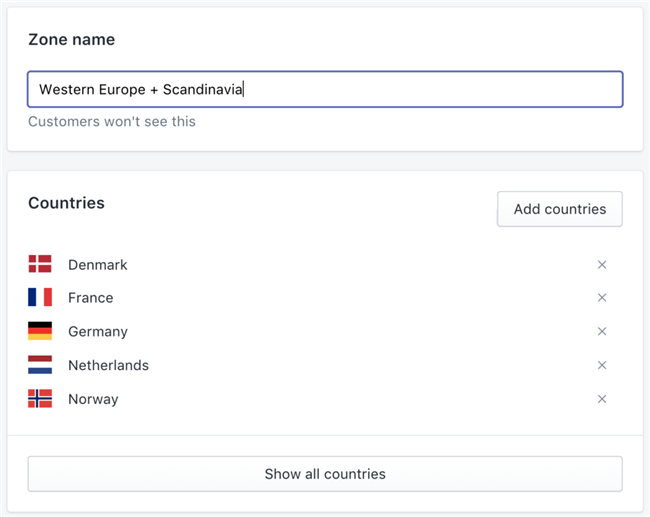

然后,为你的运送区域命名(例如,国家/地区名称),然后添加相应的国家(地区),将位于你运送区域中的所有国家添加在内:

步骤2:设定税率

为你所创建的运送区域设置税率。Shopify可以帮助你自动设置销售税率,以免造成混乱。

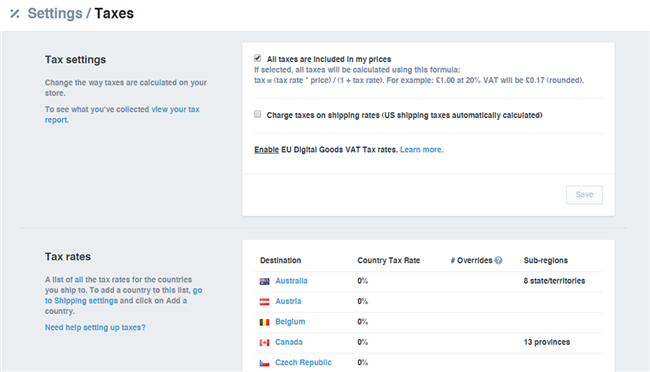

点击“设置”→“常规”,在此处设置你的地址。然后点击进入“设置”→“税收”添加税率。建议你将这些税设置为自动计算,以便Shopify根据州、县和地方税规定对其进行管理。此外,建议你每年对这些税率进行核查,以确保Shopify采用的是最新税率计算销售税。

步骤3:设置免税

如果某些产品免税,你还可以设置税率以手动进行计算。

要设置免税,你首先需要创建免税的产品系列。请单击“产品”→“系列”→“创建系列”,并为其命名和保存。

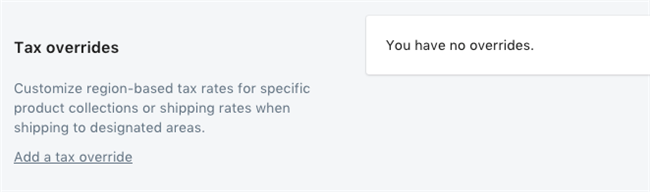

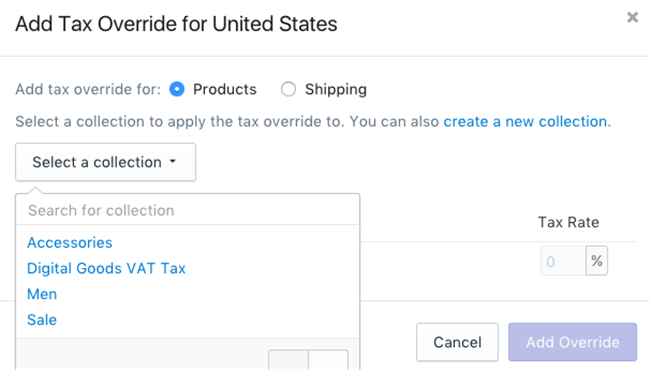

接下来,点击“设置”→“税收”,然后单击其中一个免税国家,这是在向Shopify发出免税规则需要运用在哪里的信号。然后,在新窗口中单击“税收改写”,单击“添加税收改写”,然后从下拉菜单中选择一个产品系列。

(图源:help.shopify.com)

(图源:help.shopify.com)

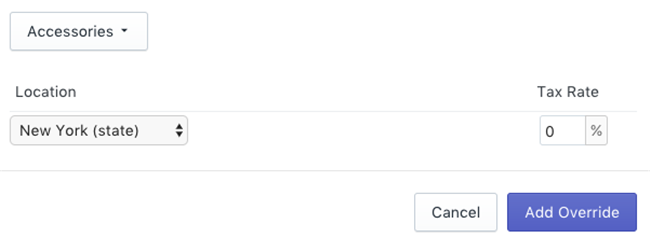

最后,对免税适用的地点和费率进行选择,并点击“添加改写”。

(图源:help.shopify.com)

利用自动化软件简化销售税追踪

因为Shopify不会代表卖家向IRS汇税,因此,了解你的欠款,以及何时、以何种方式汇缴税款是你的责任。但是,由于汇款是通过Shopify平台处理的,因此你可以利用Shopify提供的相关报表来减少报税时的麻烦,特别是当你位于需要每月或每季度频繁汇缴税款的州时,这些报表非常实用。

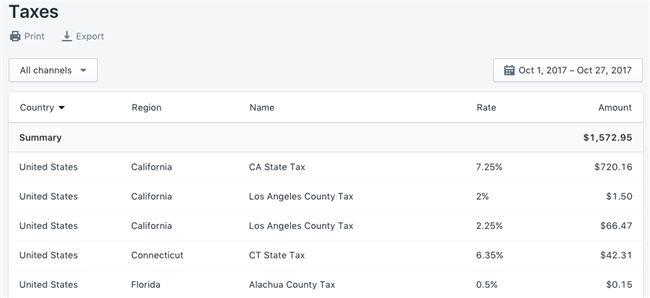

报税时,你能够利用的销售报告有很多种,例如,税务申报报告能够显示你在特定时间范围内收取的销售税数额。无论你的汇款频率如何,都可以通过定制此报告来满足你的需求。

(图源:help.shopify.com)

如图所示,税收报告显示了你从哪个国家和地区收取了销售税,以及税率和税收总额。你的商店每处理一笔交易时,此报告都会自动更新以追踪你迄今为止所收取的销售税。

此报告的另一个优点是,它考虑了在你创建运输区域时设置的按目的地基准/按来源地基准计算销售税。如果你使用的是Shopify自动税率计算器(定期更新),则可以确定此报告中的值是准确的。

你只需从此报告中导出数据,然后将其发送给你的会计师,即可在纳税时间进行相应的报税。

用于监视销售税征收的插件

由于计算销售税的复杂性,为了确保你收取的税额正确,建议你使用必要的插件以避免税收出现纰漏,或避免在报税时你需要自掏腰包补上少收取的税款。

你可以使用与Shopify集成的插件,如TaxJar、Avalara和Quaderno等来简化你的收税过程。此外,这些插件还提供自动报税功能。

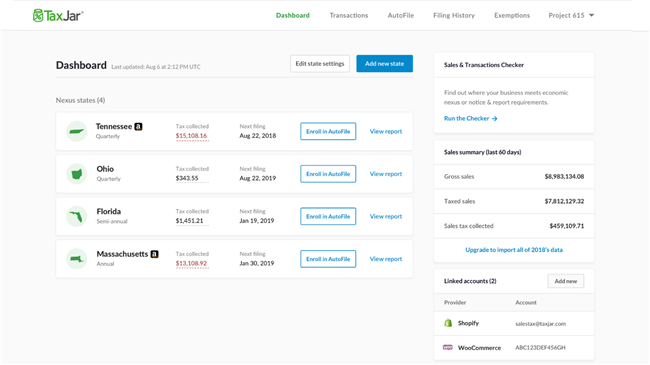

1、TaxJar

由于税率因州和城市而异,因此TaxJar可帮助你追踪要收取的费用,以确保你纳税行为的合规性。Shopify可帮助你设置和收取销售税,但没有足够详细的报告来帮助你自动报税。TaxJar将通过创建详细的报告来向你显示你所销售的每个州/国家/地区所收取的税款。这不仅可以帮助节省你数小时的报税时间,而且可以确保其准确性。

(图源:apps.shopify.com/taxjar)

2、Avalara

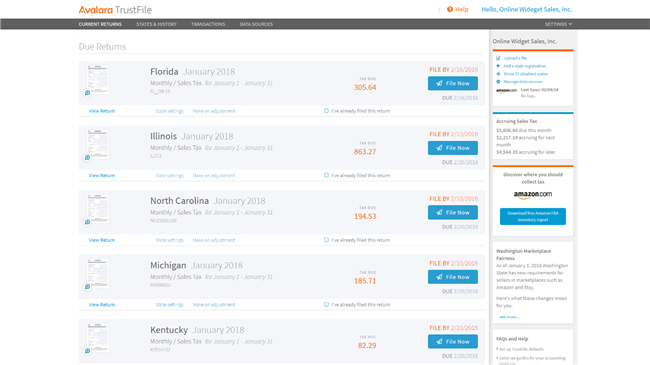

Avalara能够通过自动化销售税的前期追踪和后续报税过程来为你提供帮助。例如,它将对你产生的每笔交易进行追踪,并根据你的报税要求将其自动添加到报告中。如果你需要按月或按季度汇缴销售税,这些报告可以在尽可能节省时间的情况下,对你收取的销售税进行分类和整理。

(图源:apps.shopify.com/avalara-trustfile)

3、Quaderno

由于每个卖家的需求不尽相同,因此,Quaderno具备高度的自定义功能,你可以根据自己的需求进行设置,例如允许客户查看其历史账单,以及在客户发送账单请求时向其发送相关账目。

(图源:apps.shopify.com/quaderno)

设置Shopify销售税的几点建议

- 即使你仅在线销售产品,也要为你的商店提供实际位置。Shopify需要此信息,以帮助其自动按目的地基准/按来源地基准计算销售税

- 确认你需要报税的表格。你在获得销售税许可证后,请就报税表向州政府进行咨询,因为具体的表格形式会因你是独资经营者、合伙企业还是公司而异。

- 在结帐页面中将销售税作为单独的一项列出,以使客户清楚了解他们所收取的费用。

- 另外,请注意,一部分州还要求你对运输成本进行征税。

- 设置税收时注意避开免税商品。例如,纽约对售价低于110美元的服装免税。

- 使用软件来扩展你的业务。Avalara AvaTax适用于使用Shopify Plus套餐的卖家,并且比Shopify的内置税收追踪和计算功能更强大。它可以利用12000多个税收管辖区的税率向卖家提供实时报告,并且可以轻松地向欧盟国家/地区的客户收取增值税(VAT)。